-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Activités à l’international et Business restructuring

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Contrôles fiscaux en matière de prix de transfert

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

TVA, contentieux fiscal et relations avec l’Administration

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations déclaratives et d’immatriculation à la TVA

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Politique contractuelle des entreprises

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Mobilité - Obligations déclaratives des salariés

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l’exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

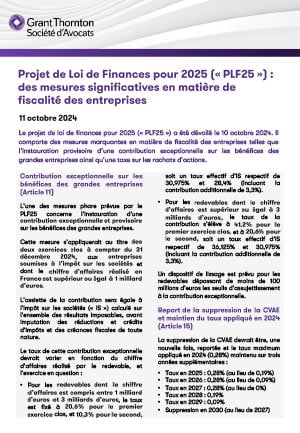

Le projet de loi de finances pour 2025 (« PLF25 ») a été dévoilé le 10 octobre 2024. Il comporte des mesures marquantes en matière de fiscalité des entreprises telles que l’instauration provisoire d’une contribution exceptionnelle sur les bénéfices des grandes entreprises ainsi qu’une taxe sur les rachats d’actions.

Contribution exceptionnelle sur les bénéfices des grandes entreprises (Article 11)

L’une des mesures phare prévue par le PLF25 concerne l’instauration d’une contribution exceptionnelle et provisoire sur les bénéfices des grandes entreprises.

Cette mesure s’appliquerait au titre des deux exercices clos à compter du 31 décembre 2024, aux entreprises soumises à l’impôt sur les sociétés et dont le chiffre d’affaires réalisé en France est supérieur ou égal à 1 milliard d’euros.

L’assiette de la contribution sera égale à l’impôt sur les sociétés (« IS ») calculé sur l’ensemble des résultats imposables, avant imputation des réductions et crédits d’impôts et des créances fiscales de toute nature.

Le taux de cette contribution exceptionnelle devrait varier en fonction du chiffre d’affaires réalisé par le redevable, et l’exercice en question :

- Pour les redevables dont le chiffre d’affaires est compris entre 1 milliard d’euros et 3 milliards d’euros, le taux est fixé à 20,6% pour le premier exercice clos, et 10,3% pour le second, soit un taux effectif d’IS respectif de 30,975% et 28,4% (incluant la contribution additionnelle de 3,3%).

- Pour les redevables dont le chiffre d’affaires est supérieur ou égal à 3 milliards d’euros, le taux de la contribution s’élève à 41,2% pour le premier exercice clos, et à 20,6% pour le second, soit un taux effectif d’IS respectif de 36,125% et 30,975% (incluant la contribution additionnelle de 3,3%).

Un dispositif de lissage est prévu pour les redevables dépassant de moins de 100 millions d’euros les seuils d’assujettissement à la contribution exceptionnelle.

Report de la suppression de la CVAE et maintien du taux appliqué en 2024 (Article 15)

La suppression de la CVAE devrait être, une nouvelle fois, reportée et le taux maximum appliqué en 2024 (0,28%) maintenu sur trois années supplémentaires :

- Taux en 2025 : 0,28% (au lieu de 0,19%)

- Taux en 2026 : 0,28% (au lieu de 0,09%)

- Taux en 2027 : 0,28% (au lieu de 0%)

- Taux en 2028 : 0,19%

- Taux en 2029 : 0,09%

- Suppression en 2030 (au lieu de 2027)

Taxe sur les rachats de titres (Article 26)

À l’instar des Etats-Unis, la France compte se doter d’une taxe sur les rachats de titres, et plus précisément une taxe sur les réductions de capital consécutives.

Elle concernerait notamment les réductions de capital par annulation de titres résultant d’un rachat par les sociétés de leurs propres titres, et réalisées à compter du 10 octobre 2024.

Les sociétés visées par cette imposition nouvelle seraient celles ayant leur siège en France et ayant réalisé, au cours du dernier exercice clos, un chiffre d’affaires hors taxes individuel ou consolidé supérieur à 1 milliard d’euros.

Le taux de cette taxe est actuellement fixé à 8%.

Imposition minimale mondiale « Pilier 2 » (Article 13)

Le PLF25 complète le dispositif d’imposition minimale mondiale des groupes, dit « Pilier 2 », par la transposition des instructions administratives publiées par l’OCDE et visant à préciser ou clarifier les modalités d’application du dispositif.

Ces dispositions concernent notamment les modalités de détermination de la déduction fondée sur la substance, les règles d’application et de répartition de l’impôt national complémentaire, ou encore les modalités d’application du régime de protection transitoire.

Aménagements consécutifs à l’ordonnance du 24 mai 2023 portant réforme du régime des fusions (Article 17)

L’ordonnance n°2023-393 du 24 mai 2023 portant réforme du régime des fusions, scissions et apports partiels d’actifs avait pour objectif de faciliter la réalisation de ces opérations au sein de l'espace européen.

Elle introduisait notamment un nouveau cas de fusion ou scission sans échange de titres et une nouvelle définition de l’apport partiel d’actifs.

Le PLF25 procède aux ajustements techniques permettant à ces nouvelles opérations de bénéficier du régime fiscal de faveur des fusions. Le droit fiscal se trouve désormais aligné sur les évolutions récentes du droit commercial.

Transposition de la directive DAC8 (Article 14)

Le PLF25 transpose la directive européenne n°2023/2226 (UE) relative à l’échange automatique et obligatoire d’informations dans le domaine fiscal relativement aux actifs numériques (directive DAC8).

À l’image des précédentes directives DAC, ce texte vise à instaurer un échange d’information sur les cryptoactifs par la mise en place d’obligations déclaratives à la charge des prestataires de services sur cryptoactifs.

Ces prestataires auront l’obligation de collecter et déclarer les informations permettant d’identifier les transactions portant sur ces actifs, les comptes utilisés pour les détenir et leurs titulaires.

À cet égard, il est prévu qu’un opérateur de plateforme situé hors de l’Union européenne puisse, sous certaines conditions, être dispensé de son obligation déclarative en France.

Enfin, le texte ajoute un nouvel article L.80 R du LPF selon lequel l’administration fiscale sera chargée du contrôle du respect de ces obligations.